不動産屋勤務の宅建士、けんまるです。

夫婦で住宅を購入する際、名義をどのようにするかはとても重要な選択です。

住宅は高額な買い物であり、購入後も長期にわたる住宅ローンの返済や、固定資産税の支払いが続くため、名義選択が将来設計に大きな影響を与えます。

特に、所有者を夫の単独名義にするのか、それとも夫婦の共有名義にするのかは、それぞれにメリットとデメリットが存在します。

住宅ローンの審査・減税効果・相続・死亡時・離婚時にまで関わるため、慎重に判断したほうがよいと思います。この記事では共有名義でローンは夫のみ、とする場合のアレコレについて書いています。

共有名義と単独名義の基礎知識

ここでは基本的な知識をお伝えしています。

単独名義とは?共同名義とは?

単独名義とは、住宅の所有者が1人だけである形態を指します。不動産の登記簿に1名だけ名前が記載されます。

不動産の売却の際に共有者の同意が不要なのでシンプルです。

ただし単独名義のとき、配偶者には所有権がありません。妻が支払いや住宅維持に貢献していても、その貢献が妻には反映されない可能性があります。

共有名義とは、住宅の所有権を複数人で共有する形態を指します。夫婦で購入する場合、共有名義にするとそれぞれの持分割合に応じて所有権が分けられます。

不動産の登記簿には夫と妻の氏名と持分(1/2等)が記載されます。

不動産屋の視点ですと共有名義は売却時にややこしいことが多い印象です。

不動産の処分には全共有者の同意が必要で、離婚や相続時に、スムーズに進まない可能性があります。

名義が所有権に与える影響

名義をどう設定するかによって、住宅の所有権が誰にあるのかが決まります。例えば、夫の単独名義にした場合、法律上の所有者は夫だけとなり、妻には所有権がありません。一方、共有名義にした場合、夫婦それぞれが持分に応じた所有権を持つことになります。離婚や相続が発生した際に問題になる場合があります。

名義が税金に与える影響

名義の選択は、住宅ローン控除や固定資産税など、税制面にも影響します。

住宅ローン控除は、ローンを組んでいる人の所得税から控除される仕組みですが、ローンは夫のみで単独名義の場合、控除を受けられるのは当然夫のみです。

これに対して、夫婦ともローンを組み共有名義にすれば、夫婦双方がそれぞれ控除を受けられます。例えば共働きで夫婦ともに高い収入を得ている場合、共有名義にすることで節税効果が高まることがあります。

また共有名義にすると固定資産税が連帯納付の責任となるため誰かが払わなければ他方の共有者が支払わないといけません。

夫婦の共有名義でローンは夫のみにできる?ポイントや条件

家を買う時に、夫婦の共有名義にしつつ、ローンを夫のみとすることは可能ですが、持分割合や贈与税のリスクに注意が必要です。公平性と節税効果を考慮しつつ、夫婦間で話し合いましょう。(場合によっては専門家に相談して最適な方法を選択することです)

ここでは次の2点について解説します。

①妻は購入費用を負担せず、ローンは夫のみで共有名義にできるか

②妻が購入費用を負担し、ローンは夫のみで共有名義にできるか

①妻は購入費用を負担せず、ローンは夫のみで共有名義にできるか

例えばこんなケース

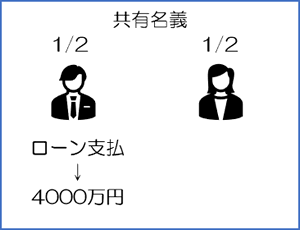

妻は家の購入費用を負担しないのに持分だけ所有するという形になると、贈与税の注意点があります。

妻が無償で持分を得たと税務署に判断されると、それは夫から妻への贈与にあたり、贈与税が課される可能性があります。

例えば4000万円の新築を夫のローンのみで支払い、生活費は妻が負担するようなケースであっても。不動産の購入費用は夫が全部負担するのに、持分は夫1/2、妻1/2となれば、夫から妻への2000万円の贈与になってしまいます。

これを避けるには妻も費用を負担するか、持分を夫側に多く割り当てることで贈与とみなされる金額を下回るようにする必要があります。

②妻が購入費用を負担し、ローンは夫のみで共有名義にできるか

例えばこんなケース

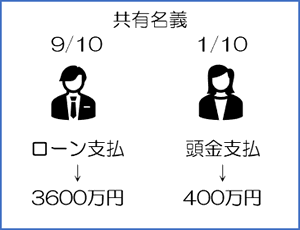

妻も夫も購入費用を負担する場合は、その負担割合に応じて共有名義になります。

例えば、妻が自己資金で一部(頭金等)を出している場合、その金額に応じた持分割合で登記します。

4000万円の物件に対し、妻が400万円頭金で入れ、残りを夫のローン負担とすると、妻の持分は1/10で、夫は9/10として登記します。

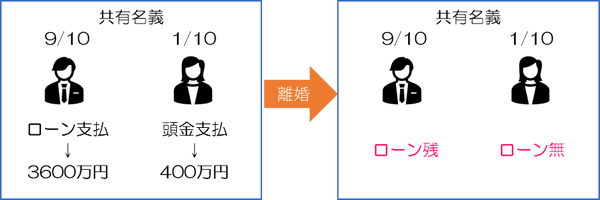

共有名義にしてローンを夫のみ、将来離婚するとどうなるか

共有名義でローンを夫のみが負担している場合、離婚時には以下のような問題が発生する可能性があります。

・不動産の処分に関する意見の対立

・夫にローン返済義務が残る一方で、妻が所有権を主張する不公平感

共有名義とローンの状況から生じる問題

夫婦共有名義で登記されている場合、夫は持分に応じた所有権を持ちますがローンの負担がのこります。妻は同様に持分に応じた所有権を持つけどローン返済には関与しません。

・例えば、夫がそのまま住み続ける場合、妻の持分を夫が買取る必要があり、買取金額でモメる場合があります。

・例えば、不動産を売却する場合は、売却金額からローン残債を支払います。残った金額を持分割合に応じて夫婦で分配します。

離婚後の選択肢とその影響

共有名義でローンは夫のみとした場合で、将来離婚したときは次のような選択肢がありえます。

(1)不動産を売却する

・売却益を持分割合に応じて分配することで、不動産に関する共有関係を解消できます。

・売却益からローンの残債を返済できれば、夫のローン負担も解消されます。

・売却価格がローンの残債を下回る場合、夫が不足分を返済する必要があります(オーバーローンのリスク)。

・売却自体に妻の同意が必要であり、話し合いが難航する場合があります。

(2)夫が妻の持分を買い取る

・不動産の所有権が夫に一本化され、ローン返済義務と所有権が一致し、離婚後の財産関係がシンプルになります。

・持分を買い取るための資金が必要であり、夫にとって大きな負担となる可能性があります。

・妻が高額な買い取り金額を要求した場合、合意が難しくなることがあります。

(3)妻が夫の持分を買い取る

・やはり不動産を妻が単独所有することで、共有状態を解消できます。

・妻が買い取る場合も同様に資金が必要であり、特に妻に収入がない場合は現実的ではありません。

・ローンは夫が契約者のままであるため、夫の同意なく妻がローンを引き継ぐのは難しいです。

(4)共有状態を維持する

・共有状態を維持するのはよりややこしいので避けたほうが無難ですが、話し合いがまとまらない場合は、共有状態を維持しながら別々に生活する形になりえます。

・不動産の利用や費用分担(修繕費、固定資産税など)でトラブルが続く可能性がありますし、夫がローンを返済し続ける一方で、妻が所有権を保持する状態になり不公平が続きます。

将来のリスクを軽減するためには

事前に夫婦間で不動産の持分やローン返済に関する取り決めて文書化しておくと、離婚時のトラブルを軽減できるでしょうけど、そんな事をしている夫婦がどれほどいるでしょうか⋯

共有名義でローンは夫のみのとき、住宅ローン控除は受けられる?

住宅ローン控除は、ローンを契約し実際に返済している人に対して適用されます。このため、共有名義でもローン契約者が夫のみであれば夫のみが控除を受ける権利があります。

また、控除額は夫の持分割合に影響されません。実際にローンを返済している額を基準とするため、共有持分割合に関係なく、ローン契約者(この場合は夫)が住宅ローン控除を全額受けることが可能です。

共有名義でローンは夫のみ、確定申告や年末調整はどうする?

共有名義でも単独名義でもローンを返済してるのが夫であれば、夫は住宅ローン控除を受けることが出来ます。

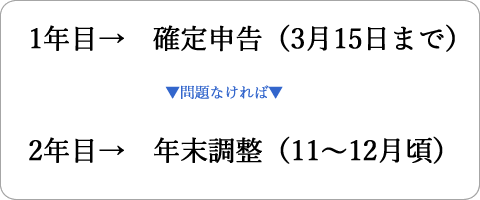

住宅ローン控除を受けるためには、最初の年に確定申告が必要です。その後、条件を満たせば2年目以降は年末調整で対応可能です。

◯初年度は確定申告を行う

3月15日までの確定申告を通じて、控除対象のローン残高や居住要件などを税務署に届け出る必要があります。初回の申告で、住宅ローン控除を受ける資格があることを税務署が確認できればOKです。

◯2年目以降は年末調整でやる

初年度の確定申告が完了し、控除対象となった場合、2年目以降は勤務先の年末調整(11月~12月頃)で住宅ローン控除を受けられます。銀行等から送られてくる住宅ローン残高証明書を年末調整時に勤務先へ提出する形です。

共有名義で夫のみローンで死亡した時どうなるか?団信加入による違い

共有名義で住宅を購入し、ローンを組んだ場合、夫が亡くなると状況はローンの契約形態

・連帯債務型

・連帯保証型

・ペアローン型

によって大きく異なります。

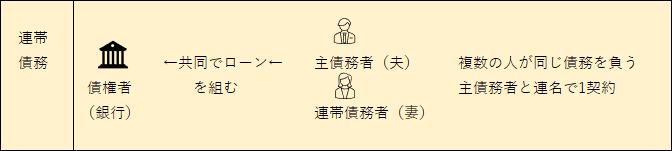

連帯債務型

連帯債務型では、夫婦が1つのローン契約に基づいて借入を行い、夫婦ともに返済責任を負います。

主債務者(夫)と連帯債務者(妻)が共同でローンの返済を行います。

夫が亡くなった場合

団体信用生命保険(団信)が適用されます。夫が団信に加入していれば、夫の死亡によりローン残高が全額完済されます。

妻の責任ですが、夫の死亡によってローンが完済されれば、妻には残りの返済義務は免除されます。また妻が引き続き不動産を所有することになります。

団信に加入していない場合、妻が残りのローン全額を支払う義務を負います。

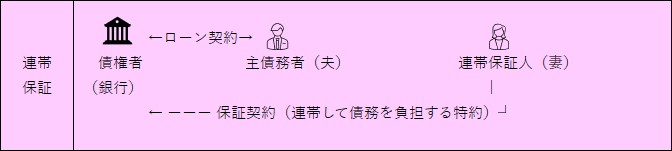

連帯保証型

連帯保証型では、夫が主債務者としてローンを借り入れ、妻が夫の返済を保証する形態です。

妻には直接的な返済義務はありませんが、夫が返済できなくなった場合、連帯保証人として支払う義務があります。

夫が亡くなった場合

夫が団信に加入していれば、夫の死亡によりローン残高が全額完済されます。妻には返済義務は発生しません。

団信に加入していない場合、妻が連帯保証人として残りのローンを全額返済する義務を負います。

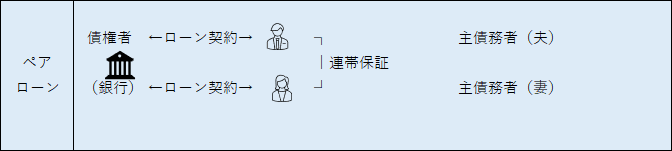

ペアローン型

ペアローン型では、夫婦がそれぞれ別々にローン契約を結び、それぞれが独立して返済責任を負います。

夫と妻はそれぞれの持分に応じて借入を行うため、2つのローンが存在し、2つの審査と2つの手数料がかかります。基本的には2人とも団信に入ります。

夫が亡くなった場合

夫のローンは、夫が団信に加入していれば完済されます。

妻のローンは団信の対象ではないため、自分の返済分の負担が残ります。

| 契約形態 | 団信加入時 | 団信未加入時 |

|---|---|---|

| 連帯債務型 | 夫の死亡でローン全額が完済。 | 妻が全額の返済義務を負う。 |

| 連帯保証型 | 夫の死亡でローン全額が完済。 | 妻が連帯保証人として全額の返済義務を負う。 |

| ペアローン型 | 夫の死亡で夫のローンのみ完済。妻のローンは残る。 | 妻が自分のローンを返済する必要がある。 |

夫婦で検討すべきポイント

収入や職業の安定性に応じた名義選択や、長期的なライフプランを考慮するのは大事だと思いますが、離婚や相続といった不測の事態に備えることを抑えておくのがよいかと思います。

夫の単独名義→妻が住宅を支払いや維持に貢献していても、所有権がないため離婚時に権利を主張しにくい

共有名義→離婚時に不動産をどのように処分するかで意見が対立する可能性がある

夫の単独名義→夫が亡くなると、家族が妻だけのときは妻に所有権が行きます。妻と子供2人の場合は妻が1/2で、子が1/4ずつとなります。

共有名義→夫が亡くなると、その持分が上記のとおり相続されます。より共有持分が複雑になる可能性があります。

遺言書を作成しておくと遺言に従って分けられます。相続時のトラブルを防ぐため、遺言書を作成しておくのはおすすめです。特に親子の仲が悪い時に共有になると本当に面倒なことになっちゃいます。

またローンの団体信用生命保険で夫が亡くなった場合にローンが完済される仕組みを活用することで、妻への負担を軽減できます。

共有名義の持分だけ売却は可能か?

妻が共有名義で所有している持分は、妻の所有権として認められるため、法的にはその持分を第三者の買主に売却することは実は可能です。

しかし買主は不動産全体の権利はなく活用が難しいため、買い手が見つかりにくいし金額は安くなるといえます。よほどの事情がない限り、夫に買ってもらうのがスムーズでしょう。